Axpo in Österreich Eine klimafreundliche Zukunft gestalten

Über uns

Axpo Austria ist seit dem Jahr 2000 am österreichischen Energiemarkt tätig und bietet strukturierte Strom- und Gasbeschaffung für Industriekunden, Bilanzgruppenmanagement für Lieferanten sowie die Vermarktung von Strom aus Erzeugungsanlagen. Weitere Leistungen umfassen langfristige Preisabsicherungen, die Vermarktung von Flexibilitäten sowie den Handel mit CO₂-Emissionszertifikaten und Herkunftsnachweisen. Durch die Vernetzung innerhalb des Axpo Konzerns haben wir Zugang zu relevanten Marktinformationen und Handelsplattformen in Europa. Das Team von Roman Stütz (Geschäftsführer) freut sich, von Ihnen zu hören.

Energielösungen

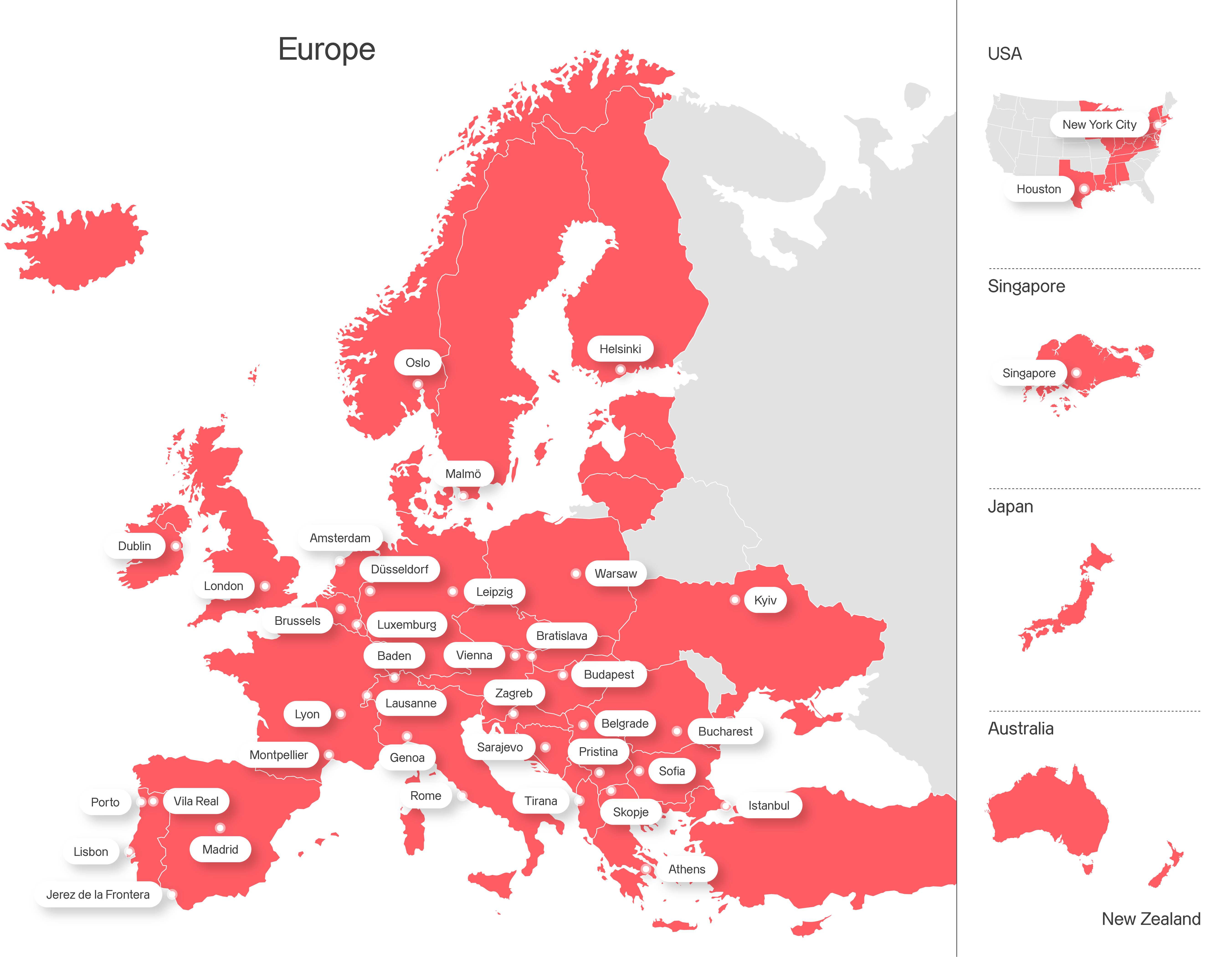

Axpo hat die Ambition mit innovativen Energielösungen eine nachhaltige Zukunft zu ermöglichen. Axpo ist die grösste Schweizer Stromproduzentin und internationale Vorreiterin im Energiehandel und in der Vermarktung von Solar- und Windkraft. Rund 7'000 Mitarbeitende verbinden Erfahrung und Know-how mit der Leidenschaft für Innovation und der gemeinsamen Suche nach immer besseren Lösungen. Axpo setzt auf innovative Technologien, um die sich stets wandelnden Bedürfnisse ihrer Kunden in über 30 Ländern in Europa, Nordamerika und Asien zu erfüllen.

3 Zahlen, auf die wir stolz sind:

Mitarbeitende

Jahre Erfahrung

Länder

Jobs & Karriere

-

Vielfältige Karrieremöglichkeiten

Axpo bietet mit über 150 verschiedenen Berufsbildern vielfältige Karrieremöglichkeiten für Berufsleute, Studierende, Absolventen und Lernende.

-

Engagement für Nachhaltigkeit

Axpo Mitarbeitende tragen mit innovativen und klimafreundlichen Energielösungen zur Gestaltung einer nachhaltigen Zukunft bei.

-

Fokus auf Innovation

Axpo legt Wert auf die rasche Erprobung und Validierung innovativer Projekte und fördert eine Kultur des Fortschritts und der Zusammenarbeit im globalen Energiesektor.